O Simples Nacional é um regime tributário especialmente desenvolvido para micro e pequenas empresas no Brasil.

Com o objetivo de simplificar a arrecadação de impostos, o Simples Nacional unifica diversos tributos em um único pagamento mensal, tornando a gestão financeira mais prática e eficiente para os empresários.

Neste guia completo, abordaremos tudo o que você precisa saber sobre o Simples Nacional em 2024: desde quem pode optar por este regime, até as vantagens e desvantagens, como calcular os impostos e emitir o Documento de Arrecadação do Simples Nacional (DAS).

Se você é um empreendedor buscando entender melhor como o Simples Nacional pode beneficiar sua empresa, este artigo é para você.

O que é Simples Nacional?

O Simples Nacional é um regime tributário voltado para as micro e pequenas empresas (incluindo o Microempreendedor Individual – MEI), que foi criado em 2006 pela Lei Complementar nº 123.

O objetivo do Simples Nacional é reduzir a burocracia, pois ele consiste em um sistema simplificado que unifica a arrecadação de diversos tributos federais, estaduais e municipais em um único pagamento mensal, facilitando a administração financeira e estimulando o desenvolvimento de pequenos negócios.

Impostos do Simples Nacional

Como mencionado antes, o Simples Nacional reúne diversos impostos. São eles:

- Imposto de Renda da Pessoa Jurídica (IRPJ)

- Contribuição Social sobre o Lucro Líquido (CSLL)

- Programa de Integração Social (PIS)

- Programa de Formação do Patrimônio do Servidor Público (Pasep)

- Contribuição para o Financiamento da Seguridade Social (Cofins)

- Imposto sobre Produtos Industrializados (IPI)

- Imposto sobre Circulação de Mercadorias e Serviços (ICMS)

- Imposto Sobre Serviços (ISS)

- Contribuição Previdenciária Patronal (CPP)

Todos esses tributos são consolidados em um único pagamento mensal, facilitando o processo de arrecadação para micro e pequenas empresas.

Vale lembrar que o percentual de cada tributo é definido conforme o anexo e a faixa de faturamento da empresa, garantindo a repartição adequada entre os diferentes entes federativos.

Abaixo, detalhamos as vantagens e desvantagens desse regime tributário.

Vantagens do Simples Nacional

Optar pelo Simples Nacional traz diversos benefícios para micro e pequenas empresas. Aqui estão as principais vantagens:

- Simplificação no Pagamento de Impostos: O Simples Nacional unifica oito tributos federais, estaduais e municipais em uma única guia mensal, o Documento de Arrecadação do Simples Nacional (DAS). Isso facilita o processo de pagamento e reduz a burocracia.

- Redução da Carga Tributária: As alíquotas do Simples Nacional são geralmente menores e progressivas, variando de acordo com o faturamento e a atividade da empresa. Isso significa que empresas menores pagam menos impostos.

- Contabilidade Simplificada: Empresas no Simples Nacional têm menos obrigações acessórias, como declarações específicas e necessidade de Certidões Negativas para alterações contratuais. Isso torna a gestão contábil mais fácil e menos onerosa.

- Facilidade de Regularização: A Receita Federal oferece facilidades para o parcelamento e a apuração de débitos, tornando o processo de regularização menos complicado.

- Benefícios em Licitações: Empresas do Simples Nacional têm preferência em licitações públicas, servindo como critério de desempate em muitos casos.

- Menos Gastos com a Folha de Pagamento: A tributação sobre a folha de pagamento é reduzida, o que diminui os custos operacionais das empresas.

- Acesso ao Juizado Especial: Empresas do Simples Nacional têm acesso ao Juizado Especial, que oferece um processo judicial mais rápido e menos burocrático.

- Investidores Anjos: Com o Novo Simples Nacional, foram criados mecanismos que facilitam o recebimento de investimentos de investidores anjos, proporcionando mais segurança jurídica para ambas as partes.

Benefícios do Simples Nacional

Desvantagens do Simples Nacional

Apesar de suas inúmeras vantagens, o Simples Nacional também apresenta algumas desvantagens que devem ser consideradas:

- Cálculo Baseado no Faturamento: O imposto é calculado com base no faturamento bruto, não no lucro. Isso pode resultar em pagamentos elevados mesmo em meses de prejuízo.

- Limitação de Faturamento: Empresas que ultrapassam o limite de R$ 4,8 milhões anuais são desenquadradas automaticamente do regime, perdendo os benefícios do Simples Nacional.

- Restrições de Sócios e Participação: Empresas com sócios que residem no exterior ou que participam do capital social de outras empresas não podem optar pelo Simples Nacional. Além disso, empresas que sejam sociedades por ações (S/A) também estão excluídas.

- Inelegibilidade por Débitos: Empresas com débitos pendentes junto à Receita Federal, Estadual, Municipal ou INSS não podem se enquadrar no Simples Nacional sem antes regularizar suas pendências.

- Limitações em Exportações: Empresas de Pequeno Porte (EPP) têm um limite de exportação de R$ 3,6 milhões em mercadorias e serviços, o que pode restringir o crescimento em mercados internacionais.

- Impossibilidade de Participação no Capital Social de Outras Empresas: A empresa no Simples Nacional não pode ter participação em outra pessoa jurídica, o que limita suas possibilidades de expansão e diversificação de negócios.

- Exclusão de Certas Atividades: Algumas atividades econômicas não são permitidas no Simples Nacional, o que pode restringir a adesão de empresas de determinados setores.

Quem pode optar pelo Simples Nacional?

Para ingressar no Simples Nacional, a empresa deve atender aos seguintes critérios:

- Ser uma microempresa (ME) ou Empresa de Pequeno Porte (EPP)

- Ter um faturamento anual de até R$ 4,8 milhões

- Exercer atividades permitidas pelo regime

Empresas de diversos setores, como comércio, serviços e indústria, podem se beneficiar do Simples Nacional, desde que cumpram os requisitos estabelecidos.

Além do porte da empresa, faturamento anual e tipo de atividade exercida, existem outros requisitos que devem ser atendidos para que uma empresa possa ser enquadrada no Regime de Simples Nacional, são eles:

- Não Ter Outra Empresa no Quadro Societário: apenas pessoas físicas podem ser sócias da empresa.

- Não Ser Sócia de Outra Empresa: o CNPJ não pode participar do capital social de outra pessoa jurídica.

- Faturamento Total das Empresas dos Sócios menor do que R$ 4,8 milhões: caso os sócios possuam outras empresas, a soma do faturamento de todas elas não pode ultrapassar R$ 4,8 milhões.

- Não Ser uma Sociedade por Ações (S/A): empresas organizadas como S/A não podem optar pelo Simples Nacional.

- Não Possuir Sócios que Morem no Exterior: todos os sócios devem residir no Brasil.

- Não Possuir Débitos com a Receita Federal, Estadual, Municipal e/ou Previdência: a empresa não pode ter pendências tributárias sem negociação ou parcelamento.

- Exercer Atividades Permitidas nos Anexos do Simples Nacional: Verifique abaixo a Tabela do Simples Nacional para confirmar se a atividade da empresa está contemplada.

Quem NÃO pode optar pelo Simples Nacional?

Embora o Simples Nacional ofereça muitos benefícios para micro e pequenas empresas, nem todas as empresas podem optar por esse regime. Veja abaixo as principais restrições:

Restrições de Faturamento e Participação Societária

- Faturamento Excedente: Empresas com faturamento anual superior a R$ 4,8 milhões (ou proporcional para novas empresas) no ano calendário ou no anterior.

- Participação Societária em Lucro Presumido ou Real: Empresas com sócios que possuem mais de 10% de participação em outra empresa enquadrada no Lucro Presumido ou Lucro Real, caso a soma do faturamento das empresas ultrapasse R$ 4,8 milhões.

- Múltiplas Empresas do Mesmo Sócio: Empresas com sócios que possuam mais de uma empresa optante pelo Simples Nacional, se a soma dos faturamentos das empresas ultrapassar R$ 4,8 milhões.

- Pessoa Jurídica como Sócio: Empresas que têm pessoa jurídica (CNPJ) como sócio.

- Participação em Outras Sociedades: Empresas que participam como sócias em outras sociedades.

- Filiais de Empresas Estrangeiras: Empresas que possuem filial ou representante de empresa com sede no exterior.

Restrições de Atividade Econômica

- Atividades Financeiras e de Crédito: Bancos (comerciais, de investimento, de desenvolvimento), caixas econômicas, sociedades de crédito, financiamento e investimento, crédito imobiliário, corretoras ou distribuidoras de títulos e valores mobiliários, câmbio, arrendamento mercantil, seguros privados, capitalização ou previdência complementar.

- Transporte Intermunicipal e Interestadual: Serviço de transporte intermunicipal e interestadual de passageiros, exceto na modalidade fluvial ou com características de transporte urbano/metropolitano ou fretamento contínuo para transporte de estudantes ou trabalhadores.

- Setor de Energia: Empresas geradoras, transmissoras, distribuidoras ou comercializadoras de energia elétrica.

- Importação ou Fabricação de Veículos: Empresas envolvidas na importação ou fabricação de automóveis e motocicletas.

- Importação de Combustíveis: Empresas que atuam na importação de combustíveis.

- Produção ou Venda de Produtos Regulados: Atacadistas ou fabricantes de cigarros, cigarrilhas, charutos, filtros para cigarros, armas de fogo, munições, pólvoras, explosivos, detonantes, cervejas sem álcool e bebidas alcoólicas (exceto microprodutores).

- Cessão ou Locação de Mão-de-Obra: Empresas que operam na cessão ou locação de mão-de-obra.

- Imóveis: Empresas de loteamento e incorporação de imóveis, bem como aquelas que se dedicam à locação de imóveis próprios.

Outras Restrições

- Débitos Tributários: Empresas com débitos pendentes junto ao INSS ou às Fazendas Públicas Federal, Estadual ou Municipal, cuja exigibilidade não esteja suspensa.

- Formação e Estrutura Societária: Cooperativas (exceto de consumo), sociedades por ações (S/A), ONGs, Oscips, bancos, financeiras e gestoras de créditos/ativos.

- Histórico de Cisão: Empresas resultantes ou remanescentes de cisão ou qualquer outra forma de desmembramento de pessoa jurídica que tenha ocorrido nos últimos cinco anos-calendário.

Limite de Faturamento do Simples Nacional

Limites Anuais

O limite de faturamento anual para empresas optantes pelo Simples Nacional é de R$ 4,8 milhões. Este limite é válido tanto para empresas de pequeno porte (EPP) quanto para microempresas (ME). É essencial manter o controle rigoroso do faturamento para garantir a permanência no regime e evitar desenquadramentos.

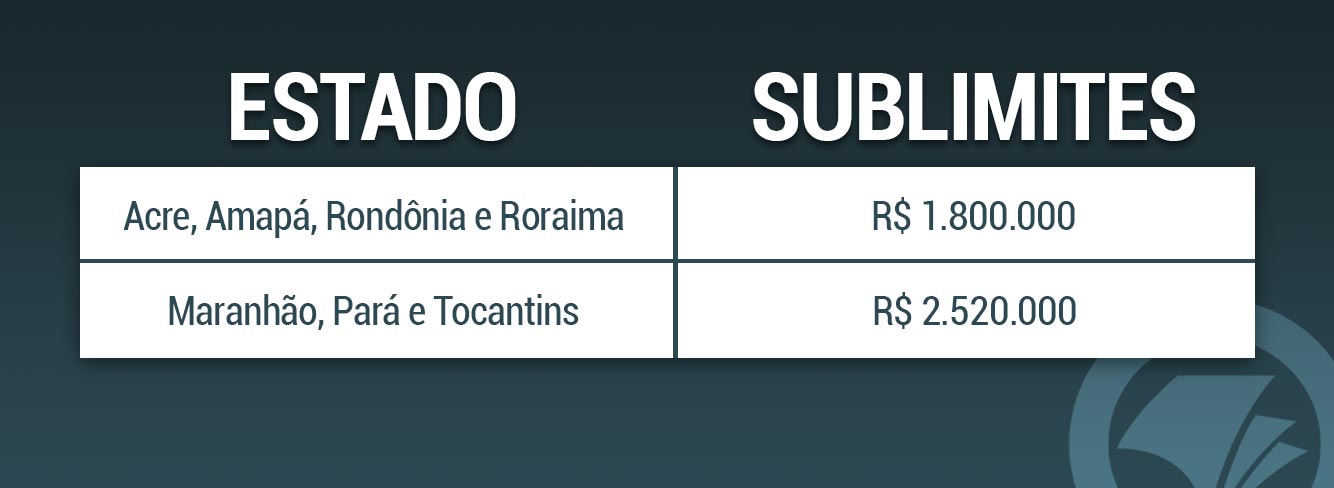

Sublimites Estaduais

Alguns estados estabelecem sublimites para o Simples Nacional, visando uma maior arrecadação de ICMS e ISS dentro do próprio estado.

Esses sublimites variam entre R$ 1,8 milhão e R$ 3,6 milhões, dependendo da legislação estadual. Empresas que ultrapassam o sublimite, mas não o limite nacional, pagam o ICMS e o ISS fora do Simples.

Tabelas do Simples Nacional

Para calcular o Simples Nacional para o seu negócio, é essencial entender em qual anexo seu CNAE ou atividade se enquadra.

O Simples Nacional utiliza anexos para definir as alíquotas e as faixas de faturamento. Esses anexos são segmentados por tipo de atividade econômica e contêm as alíquotas aplicáveis para cada faixa de faturamento.

Cada anexo do Simples Nacional possui faixas de alíquotas específicas, que variam de acordo com o faturamento da empresa, conforme você pode conferir abaixo:

Anexo I – Comércio

Refere-se às empresas de comércio.

| Anexo I – Comércio | ||

| Receita bruta total em 12 meses | Alíquota | Desconto do valor recolhido |

| Até R$ 180.000 | 4,00% | 0 |

| De R$ 180.000,01 até R$ 360.000 | 7% | R$ 5.940 |

| De R$ 360.000,01 até R$ 720.000 | 9,50% | R$ 13.860 |

| De R$ 720.000,01 até R$ 1.800.000 | 10,70% | R$ 22.500 |

| De R$ 1.800.000,01 até R$ 3.600.000 | 14% | R$ 87.300 |

| De R$ 3.600.000,01 até R$ 4.800.000 | 19,00% | R$ 378.000 |

Anexo II – Indústria

Refere-se às fábricas e indústrias

| Anexo II – Indústria | ||

| Receita bruta total em 12 meses | Alíquota | Desconto do valor recolhido |

| Até R$ 1.800.000 | 4,50% | 0 |

| De R$ 1.800.000,01 até R$ 360.000 | 7,80% | R$ 5.940 |

| De R$ 360.000,01 até R$ 720.000 | 10% | R$ 13.860 |

| De R$ 720.000,01 até R$ 1.800.000 | 11,20% | R$ 22.500 |

| De R$ 1.800.000,01 até R$ 3.600.000 | 14,70% | R$ 85.500 |

| De R$ 3.600.000,01 até R$ 4.800.000 | 30% | R$ 720.000 |

Anexo III – Serviços

Refere-se às empresas de locação de bens móveis e de prestação de serviços não relacionados no § 5º-C do artigo 18 da Lei Complementar 123/06, como instalação, reparos e manutenção, além de agências de viagens, escritórios de contabilidade, academias, dentre outros.

| Anexo III – Prestadores de serviço | ||

| Receita bruta total em 12 meses | Alíquota | Desconto do valor recolhido |

| Até R$ 1.800.000 | 6% | 0 |

| De R$ 1.800.000,01 até R$ 360.000 | 11,20% | R$ 9.360 |

| De R$ 360.000,01 até R$ 720.000 | 13,50% | R$ 17.640 |

| De R$ 720.000,01 até R$ 1.800.000 | 16% | R$ 35.640 |

| De R$ 1.800.000,01 até R$ 3.600.000 | 21% | R$ 125.640 |

| De R$ 3.600.000,01 até R$ 4.800.000 | 33% | R$ 648.000 |

Anexo IV – Serviços

Refere-se às empresas com receitas decorrentes da prestação de serviços relacionados no § 5º-C do artigo 18 da Lei Complementar 123/06, tais como serviço de limpeza, vigilância, obras, construção de imóveis, serviços advocatícios, dentre outros.

| Anexo IV: Prestadores de serviço | ||

| Receita bruta total em 12 meses | Alíquota | Desconto do valor recolhido |

| Até R$ 1.800.000 | 4,50% | 0 |

| De R$ 1.800.000,01 até R$ 360.000 | 9% | R$ 8.100 |

| De R$ 360.000,01 até R$ 720.000 | 10,20% | R$ 12.420 |

| De R$ 720.000,01 até R$ 1.800.000 | 14% | R$ 39.780 |

| De R$ 1.800.000,01 até R$ 3.600.000 | 22% | R$ 183.780 |

| De R$ 3.600.000,01 até R$ 4.800.000 | 33% | R$ 828.000 |

Anexo V – Serviços

Refere-se às empresas que prestam serviço de auditoria, jornalismo, tecnologia, publicidade, engenharia e outros.

| Anexo V – prestadores de serviço | ||

| Receita bruta total em 12 meses | Alíquota | Desconto do valor recolhido |

| Até R$ 1.800.000 | 15,50% | 0 |

| De R$ 1.800.000,01 até R$ 360.000 | 18% | R$ 4.500 |

| De R$ 360.000,01 até R$ 720.000 | 19,50% | R$ 9.900 |

| De R$ 720.000,01 até R$ 1.800.000 | 20,50% | R$ 17.100 |

| De R$ 1.800.000,01 até R$ 3.600.000 | 23% | R$ 62.100 |

| De R$ 3.600.000,01 até R$ 4.800.000 | 30,50% | R$ 540.000 |

Fator R

O Fator R determina se uma empresa será tributada pelo Anexo III ou Anexo V. Ele foi introduzido para proporcionar uma diferenciação tributária baseada na relação entre a folha de pagamento e a receita bruta da empresa.

Para calcular o Fator R, é preciso fazer a divisão da folha de pagamento dos últimos 12 meses pela receita bruta do mesmo período.

Portanto, a fórmula para calcular o Fator R é:

Fator R= Folha de Pagamento dos últimos 12 meses / Receita Bruta dos últimos 12 meses

Se o Fator R for igual ou superior a 0,28 (28%), a empresa se enquadra no Anexo III; caso contrário, no Anexo V. Isso pode resultar em diferenças significativas na alíquota aplicada.

Como funciona o Fator R?

- Cálculo do Fator R:

- Folha de Pagamento (FP): Inclui salários, pró-labore, encargos trabalhistas e contribuições previdenciárias dos últimos 12 meses.

- Receita Bruta (RB): Total do faturamento acumulado nos últimos 12 meses.

- Determinação do Anexo:

- Anexo III: Se o Fator R for igual ou superior a 0,28 (ou 28%).

- Anexo V: Se o Fator R for inferior a 0,28 (ou 28%).

Por exemplo, se uma empresa possui uma folha de pagamento de R$ 120.000,00 e uma receita bruta de R$ 400.000,00 nos últimos 12 meses, o cálculo seria:

Fator R= R$120.000,00 / R$400.000,00

Fator R =0,30

Neste caso, como o Fator R é 0,30 (30%), a empresa se enquadraria no Anexo III, com alíquotas iniciais mais baixas, a partir de 6%.

Importância do Fator R

A aplicação correta do Fator R pode resultar em uma economia tributária significativa. Empresas com alta folha de pagamento em relação ao faturamento são beneficiadas ao serem tributadas pelo Anexo III, que oferece alíquotas menores. Isso incentiva a formalização de empregos e a valorização da mão de obra.

Exemplo Prático

Vamos considerar uma empresa de consultoria que fatura R$ 500.000,00 anualmente e tem uma folha de pagamento total de R$ 200.000,00. O cálculo do Fator R seria:

Fator R= R$200.000,00 / R$500.000,00

Fator R =0,40

Como o Fator R é 0,40 (40%), a empresa será tributada pelo Anexo III. Se a folha de pagamento fosse menor, digamos R$ 100.000,00, o cálculo mudaria:

Fator R= R$100.000,00 / R$500.000,00

Fator R= 0,20

Neste caso, a empresa se enquadraria no Anexo V, com alíquotas mais altas, começando em 15,5%.

Para ajudar ainda mais, veja no vídeo abaixo um exemplo de cálculo, extraído do curso sobre Fator R:

Como é feito o Cálculo do Simples Nacional?

Entender como calcular o Simples Nacional é fundamental para qualquer empresário que opte por esse regime. Vamos ver passo a passo como esse cálculo é feito:

- Determinar a Receita Bruta Acumulada: Primeiro, você precisa calcular o faturamento total da sua empresa nos últimos 12 meses. Isso inclui todas as vendas e serviços prestados.

- Identificar o Anexo Correspondente: Com a receita bruta em mãos, o próximo passo é identificar em qual anexo sua atividade principal se enquadra. Existem cinco anexos no Simples Nacional, cada um com diferentes alíquotas e atividades cobertas.

- Calcular a Alíquota Efetiva: Depois de identificar o anexo, você deve usar a tabela correspondente para encontrar a alíquota efetiva com base na faixa de faturamento da sua empresa. Cada faixa de faturamento tem uma alíquota diferente, que aumenta à medida que o faturamento cresce.

- Aplicar a Alíquota ao Faturamento Mensal: Por fim, multiplique a receita do mês pela alíquota efetiva encontrada na tabela. Esse valor será o imposto a ser pago.

Exemplo Prático 1

Vamos imaginar uma empresa de comércio (Anexo I) com uma receita anual de R$ 500.000,00. A alíquota para essa faixa pode ser 6%. Para um faturamento mensal de R$ 50.000,00, o cálculo do imposto seria:

R$50.000,00 × 6% = R$3.000,00

Exemplo Prático 2

Para tornar ainda mais claro, vejamos outro exemplo. Suponha uma empresa de serviços (Anexo III) com receita anual de R$ 1.200.000,00. Se a alíquota para essa faixa for de 11,2%, e o faturamento mensal for de R$ 100.000,00, o cálculo seria:

R$100.000,00×11,2% = R$11.200,00

Agora que você já entendeu como fazer o cálculo do Simples Nacional, vamos aprender como gerar o boleto para pagamento dos impostos deste Regime Tributário: emissão do DAS.

DAS (Documento de Arrecadação do Simples Nacional)

O DAS é o documento utilizado para o pagamento unificado dos tributos no Simples Nacional. Ele consolida todos os impostos devidos em uma única guia, facilitando o cumprimento das obrigações tributárias.

Emissão e Pagamento do DAS

A emissão do DAS é feita através do portal do Simples Nacional. O pagamento pode ser realizado via internet banking, em lotéricas ou em bancos conveniados.

Valor e Periodicidade

O valor do DAS varia conforme o faturamento mensal e a alíquota aplicável ao negócio.

O pagamento é mensal, devendo ser realizado até o dia 20 do mês subsequente ao de apuração.

Caso o pagamento não seja feito até essa data, multas e penalidades podem ser aplicadas. A multa por atraso é de 2% ao mês, limitada a 20%, além de juros baseados na taxa Selic.

Como Pagar os Impostos do Simples Nacional?

Para pagar os impostos no Simples Nacional, siga estes passos:

- Acesse o portal do Simples Nacional.

- Emita o DAS correspondente ao período de apuração.

- Realize o pagamento dentro do prazo estabelecido.

Dicas para Evitar Erros

- Mantenha os dados cadastrais atualizados: Isso evita problemas na hora da emissão do DAS.

- Verifique periodicamente o faturamento acumulado: Assim, você garante que não vai ultrapassar os limites e se desenquadrar do Simples Nacional.

- Consulte regularmente um contador: Um profissional pode ajudar a garantir que você está cumprindo todas as obrigações corretamente.

Como se Inscrever no Simples Nacional?

Passo a Passo da Inscrição

- Acessar o Portal do Simples Nacional: Realize o cadastro inicial no site oficial.

- Preencher os Dados da Empresa: Insira informações básicas sobre a empresa e as atividades econômicas.

- Enviar a Solicitação: Acompanhe o status da solicitação até a aprovação.

Documentos Necessários

- CNPJ

- Inscrição estadual e municipal

- Comprovante de endereço

- Documentos pessoais dos sócios

Prazo para Opção

A opção pelo Simples Nacional pode ser feita até o último dia útil de janeiro de cada ano, com efeitos retroativos a 1º de janeiro. Para novas empresas, a opção deve ser feita em até 30 dias do deferimento da inscrição estadual ou municipal. Portanto:

- Se a empresa já existe: Faça a opção até o final de janeiro para que a mudança tenha efeito no mesmo ano.

- Se a empresa acabou de ser aberta: Você tem até 30 dias após obter a inscrição estadual ou municipal para optar pelo Simples Nacional.

Exclusão do Simples Nacional

Existem várias razões pelas quais uma empresa pode ser excluída do Simples Nacional, incluindo, as principais são:

- Ultrapassar o limite de faturamento anual.

- Praticar atividades vedadas ao regime.

- Deixar de pagar os tributos devidos por três meses consecutivos ou seis alternados.

Se a sua empresa for excluída do Simples Nacional, você terá que começar a recolher tributos pelo regime de Lucro Real ou Lucro Presumido. É importante consultar um contador para entender as implicações e as melhores opções disponíveis, inclusive com um bom planejamento tributário.

Dependendo do motivo da exclusão, pode ser possível corrigir a situação e solicitar a reinclusão no Simples Nacional no próximo período de opção.

Esses tópicos são essenciais para que você tenha um entendimento completo e atualizado do Simples Nacional, garantindo que sua empresa se beneficie ao máximo desse regime simplificado.

Empresas do Simples Nacional e a DIRBI

Com a publicação da Instrução Normativa 2.198/2024, foi instituída a DIRBI (Declaração de Incentivos, Renúncias, Benefícios e Imunidades de Natureza Tributária), uma nova obrigação acessória que requer que os contribuintes informem seus benefícios fiscais federais. Inicialmente, a lista de benefícios que exigem a entrega da DIRBI inclui apenas 16 itens, portanto, se o seu benefício não estiver nesta lista, você está dispensado de apresentar a declaração por enquanto.

O Art. 3º, inciso I da IN 2.198/2024, estabelece que as empresas optantes pelo Simples Nacional estão dispensadas de apresentar a DIRBI. No entanto, é fundamental prestar atenção ao parágrafo 3º do mesmo artigo, que esclarece:

“§3º As pessoas jurídicas a que se refere o inciso I (Simples Nacional) do § 1º deverão apresentar a DIRBI somente em relação aos meses em que houver valores de CPRB a declarar.”

Em resumo, se uma empresa do Simples Nacional optar pela desoneração da folha de pagamento (FOPAG) e tiver valores de CPRB a declarar, deverá sim entregar a DIRBI nos meses correspondentes.

Que tal enviar suas dúvidas diretamente com especialistas sobre DIRBI e Simples Nacional na consultoria CEFIS? Você também pode conferir sobre todas as obrigações acessórias do Simples Nacional, se desejar.

Para que você fique em dia com os tributos desse regime de tributação e sua empresa não seja desenquadrada, veja no vídeo abaixo como emitir o Documento de Arrecadação do Simples Nacional:

Se você deseja se especializar sobre o assunto, assista gratuitamente ao curso de Simples Nacional. Você também pode se aprofundar ainda mais em:

Créditos do ICMS no Simples Nacional;

Antecipação Tributária no Simples Nacional;

Recuperação de créditos no Simples Nacional.

Além do Simples Nacional, na CEFIS você encontra cursos sobre todos os demais Regimes de Tributação, como o curso de Lucro Real e o Curso de Lucro Presumido.

Assista gratuitamente ao nosso conteúdo, caso tenha alguma dúvida, faça sua assinatura e envie sua pergunta à nossa consultoria, sem limite de dúvidas nem cobranças adicionais.

Gostou desse artigo?

Receba os próximos por e-mail!