O ICMS (Imposto sobre Circulação de Mercadorias e Prestação de Serviços) foi Criado pela Lei 87/1996 a chamada “Lei Kandir”. Após sua criação ele foi alterado pelas leis complementares: 92/97, 99/99 e 102/2000.

O ICMS é um tributo que compete a cada estado brasileiro instituir e cobrar os valores referentes à este imposto.

Como Funciona o ICMS ?

A origem do ICMS remota a Constituição brasileira de 1934, quando foi criado o IVC – Imposto sobre Vendas e Consignações.

O IVC possuía natureza mercantil, onde cada venda era tida como um fato gerador distinto, incidindo em todas as fases de circulação, do produtor até o consumidor.

Era, portanto, um imposto com incidência “em cascata”.

Pela Emenda Constitucional 18, de 01 de dezembro de 1965, surge o ICM – Imposto sobre Circulação de Mercadorias, substituindo o IVC. O ICM inovou por não apresentar as características de cumulatividade, próprias dos impostos em “em cascata”.

Através da Constituição Federal de 1988, entrou em vigor o atual sistema tributário nacional. Isso ocorreu em 1º de março de 1989, extinguindo os impostos especiais, de incidência única e de competência federal.

Três impostos únicos federais deixaram de existir após a Constituição de 1988. Impostos sobre:

1) combustíveis e lubrificantes líquidos e gasosos;

2) energia elétrica; e

3) minerais do País.

O que aconteceu: houve a incorporação dos aludidos produtos ao campo de incidência do ICMS, uma vez que tais bens são mercadorias suscetíveis de circulação.

Já o art. 155, I, b, da C.F./88 (na redação da EC nº 3/93), estabeleceu o campo de incidência do ICMS, nele foram incluídas as prestações de serviços de transporte interestadual e intermunicipal e de comunicação.

Tal fato se deu em virtude da retirada da esfera de competência tributária da União, dos impostos sobre serviços de transportes e de comunicação, pela Assembleia Nacional Constituinte.

A base constitucional atual do ICMS é o artigo 155, a seguir reproduzido:

Artigo 155 – Compete aos Estados e ao Distrito Federal instituir impostos sobre:

I – . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .

II – operações relativas à circulação de mercadorias e sobre prestações de serviços de transporte interestadual e intermunicipal e de comunicação, ainda que as operações e as prestações se iniciem no exterior;

A Constituição Federal determina, ainda, no artigo 155, § 2º, as diversas características do ICMS, nem sempre respeitadas pelos entes federados, mas que passamos a apresentar a seguir.

Quem é Contribuinte do ICMS ?

Contribuinte é qualquer pessoa, física ou jurídica, que realize – com habitualidade ou em volume que caracterize intuito comercial – operações de circulação de mercadoria ou prestações de serviços de comunicação e de transporte interestadual e intermunicipal, ainda que as operações e as prestações se iniciem no exterior.

É também contribuinte a pessoa física ou jurídica que, mesmo sem habitualidade:

I – importe mercadorias do exterior, ainda que as destine a consumo ou ao ativo permanente do estabelecimento;

II – seja destinatária de serviço prestado no exterior ou cuja prestação se tenha iniciado no exterior,

III – adquira em licitação de mercadorias apreendidas ou abandonadas;

IV – adquira lubrificantes e combustíveis líquidos e gasosos derivados de petróleo e energia elétrica oriundos de outro Estado, quando não destinados à comercialização ou à industrialização.

Quais operações estão sujeitas a cobrança do ICMS?

Dentre as mais importantes operações encontradas, estão a aquisição de mercadorias em geral, a prestação de serviços de telecomunicação, os serviços de transporte entre municípios ou estados brasileiros e também a importação de mercadorias.

Este imposto incide, ainda, sobre a entrada de bens importados do exterior, qualquer que seja seu fim. O fato de o bem ser objeto de compra e venda ou doação, ter finalidade assistencial ou cultural, não altera a incidência do ICMS.

Apesar da rigidez do tributo, os estados têm direito de estabelecer convênios para conceder e revogar diversos benefícios fiscais.

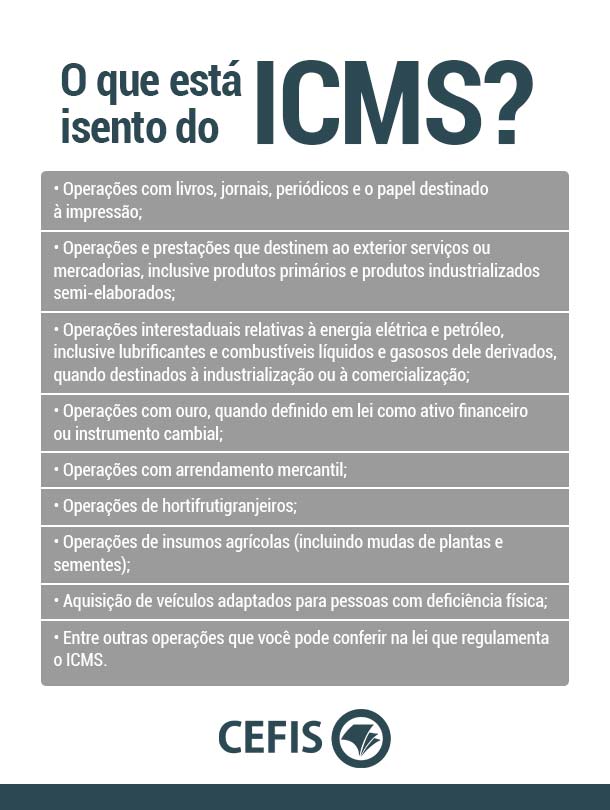

ICMS : Isenção ou não incidência – vedação de crédito

Salvo determinação em contrário da legislação:

a) não implicará crédito para compensação com o montante devido nas operações ou prestações seguintes;

b) acarretará a anulação do crédito relativo às operações anteriores.

Este e outros princípios constitucionais visam dar coerência ao trato tributário do ICMS entre diferentes estados, nem sempre respeitados pelos entes federativos, daí surgindo as famosas “guerras fiscais”.

Não incidência ICMS

I – operações com livros, jornais, periódicos e o papel destinado a sua impressão;

II – operações e prestações que destinem ao exterior mercadorias, inclusive produtos primários e produtos industrializados semi-elaborados, ou serviços;

II – operações interestaduais relativas a energia elétrica e petróleo, inclusive lubrificantes e combustíveis líquidos e gasosos dele derivados, quando destinados à industrialização ou à comercialização;

IV – operações com ouro, quando definido em lei como ativo financeiro ou instrumento cambial;

V – operações relativas a mercadorias que tenham sido ou que se destinem a ser utilizadas na prestação, pelo próprio autor da saída, de serviço de qualquer natureza definido em lei complementar como sujeito ao imposto sobre serviços, de competência dos Municípios, ressalvadas as hipóteses previstas na mesma lei complementar;

VI – operações de qualquer natureza de que decorra a transferência de propriedade de estabelecimento industrial, comercial ou de outra espécie;

VII – operações decorrentes de alienação fiduciária em garantia, inclusive a operação efetuada pelo credor em decorrência do inadimplemento do devedor;

VIII – operações de arrendamento mercantil, não compreendida a venda do bem arrendado ao arrendatário;

IX – operações de qualquer natureza de que decorra a transferência de bens móveis salvados de sinistro para companhias seguradoras.

Por fim, de acordo com a Lei complementar 87/1996, equipara-se às operações de que trata o item II a saída de mercadoria realizada com o fim específico de exportação para o exterior, destinada a:

a) empresa comercial exportadora, inclusive tradings ou outro estabelecimento da mesma empresa;

b) armazém alfandegado ou entreposto aduaneiro.

Em caso de inocorrência de operação por motivo de perda, roubo, quebra, extravio, inutilização ou consumo de mercadoria, tem-se:

Direito de crédito por fato gerador presumido que não se realizar

Formulado o pedido de restituição e não havendo deliberação no prazo de noventa dias, o contribuinte substituído poderá se creditar, em sua escrita fiscal, do valor objeto do pedido, devidamente atualizado segundo os mesmos critérios aplicáveis ao tributo (parágrafo 1 do art. 10 da Lei Complementar 87/96).

Caso haja decisão contrária irrecorrível, o contribuinte substituído, no prazo de quinze dias da respectiva notificação, procederá ao estorno dos créditos lançados, também devidamente atualizados, com o pagamento dos acréscimos legais cabíveis.

Fato gerador ICMS

Sempre que uma mercadoria estiver em transporte de uma localidade para outra, deve-se haver registro da titularidade e propriedade da mesma através da nota fiscal, porém o simples fato de haver este registro não é considerado o fator gerador para a instituição do imposto.

É necessário haver mudança da titularidade, ou seja, a mercadoria deve ser vendida e passada para o nome de algum outro comprador.

Desta forma, a cobrança do imposto é lícita e o valor devido será arrecadado pelo estado. Com exceção da energia elétrica e dos derivados do petróleo, o imposto será cobrado no estado da origem da mercadoria ou serviço.

Logo, o ICMS varia de acordo com cada estado. Por esse motivo, as pesquisas referentes aos mesmos devem ser levadas em consideração de acordo com a localização.

De acordo com a lei complementar nº 87/1996, considera-se ocorrido o fato gerador do imposto no momento:

I – da saída de mercadoria de estabelecimento de contribuinte, ainda que para outro estabelecimento do mesmo titular;

II – do fornecimento de alimentação, bebidas e outras mercadorias por qualquer estabelecimento;

III – da transmissão a terceiro de mercadoria depositada em armazém geral ou em depósito fechado, no Estado do transmitente;

IV – da transmissão de propriedade de mercadoria, ou de título que a represente, quando a mercadoria não tiver transitado pelo estabelecimento transmitente;

V – do inicio da prestação de serviços de transporte interestadual e intermunicipal, de qualquer natureza;

VI – do ato final do transporte iniciado no exterior;

VII – das prestações onerosas de serviços de comunicação, feita por qualquer meio, inclusive a geração, a emissão, a recepção, a transmissão, a retransmissão, a repetição e a ampliação de comunicação de qualquer natureza;

VIII – do fornecimento de mercadoria com prestação de serviços:

-

- a) não compreendidos na competência tributária dos Municípios;

- b) compreendidos na competência tributária dos Municípios e com indicação expressa de incidência do imposto da competência estadual, como definido na lei complementar aplicável,

IX – do desembaraço aduaneiro das mercadorias importadas do exterior;

X – do recebimento, pelo destinatário, de serviço prestado no exterior;

XI – da aquisição em licitação pública de mercadorias importadas do exterior apreendidas ou abandonadas;

XII – da entrada no território do Estado de lubrificantes e combustíveis líquidos e gasosos derivados de petróleo e energia elétrica oriundos de outro Estado, quando não destinados à comercialização ou à industrialização;

XIII – da utilização, por contribuinte, de serviço cuja prestação se tenha iniciado em outro Estado e não esteja vinculada a operação ou prestação subseqüente.

ICMS: Alíquotas mínimas e máximas

Resolução do Senado Federal, de iniciativa do Presidente da República ou de um terço dos Senadores, aprovada pela maioria absoluta de seus membros, estabelecerá as alíquotas aplicáveis às operações e prestações, interestaduais e de exportação.

É facultado ao Senado Federal:

a) estabelecer alíquotas mínimas nas operações internas, mediante resolução de iniciativa de um terço e aprovada pela maioria absoluta de seus membros;

b) fixar alíquotas máximas nas mesmas operações para resolver conflito específico que envolva interesse de Estados, mediante resolução de iniciativa da maioria absoluta e aprovada por dois terços de seus membros.

Alíquotas internas – PISO

As alíquotas internas do ICMS não poderão ser inferiores às previstas para as operações interestaduais.

Salvo deliberação em contrário dos Estados e do Distrito Federal nos termos do disposto no inciso XII, “g”, art. 155 da CF .

ALÍQUOTAS ICMS – CONSUMIDOR

Em relação às operações e prestações que destinem bens e serviços a consumidor final localizado em outro Estado, adotar-se-á:

a) a alíquota interestadual, quando o destinatário for contribuinte do imposto;

b) a alíquota interna, quando o destinatário não for contribuinte dele.

Alíquota interestadual – bens importados

A partir de 01.01.2013, a alíquota ICMS, nas operações interestaduais com bens e mercadorias importados do exterior, será de 4% (quatro por cento).

A alíquota aplica-se aos bens e mercadorias importados do exterior que, após seu desembaraço aduaneiro:

I – não tenham sido submetidos a processo de industrialização;

II – ainda que submetidos a qualquer processo de transformação, beneficiamento, montagem, acondicionamento, reacondicionamento, renovação ou recondicionamento, resultem em mercadorias ou bens com Conteúdo de Importação superior a 40% (quarenta por cento).

O Conteúdo de Importação a é o percentual correspondente ao quociente entre o valor da parcela importada do exterior e o valor total da operação de saída interestadual da mercadoria ou bem.

A alíquota de importação não se aplica:

I – aos bens e mercadorias importados do exterior que não tenham similar nacional, a serem definidos em lista a ser editada pelo Conselho de Ministros da Câmara de Comércio Exterior (Camex) para os fins desta Resolução;

II – aos bens produzidos em conformidade com os processos produtivos básicos de que tratam o Decreto-Lei nº 288, de 28 de fevereiro de 1967, e as Leis nºs 8.248, de 23 de outubro de 1991, 8.387, de 30 de dezembro de 1991, 10.176, de 11 de janeiro de 2001, e 11.484, de 31 de maio de 2007.

III – às operações que destinem gás natural importado do exterior a outros Estados.

Base: Resolução do Senado Federal 13/2012.

Incidência ICMS sobre importação e serviços não alcançados pelo ISS

O ICMS incidirá também:

a) sobre a entrada de bem ou mercadoria importados do exterior por pessoa física ou jurídica, ainda que não seja contribuinte habitual do imposto, qualquer que seja a sua finalidade, assim como sobre o serviço prestado no exterior, cabendo o imposto ao Estado onde estiver situado o domicílio ou o estabelecimento do destinatário da mercadoria, bem ou serviço;

b) sobre o valor total da operação, quando mercadorias forem fornecidas com serviços não compreendidos na competência tributária dos Municípios.

Alguns conflitos surgiram sobre a aplicação dos dispositivos constitucionais, tendo o STJ expedido as seguintes súmulas relativamente ao ICMS-Importação e do conflito tributário com o ISS:

- Súmula 155 STJ – O ICMS incide na importação de aeronave, por pessoa física, para uso próprio.

- Súmula 156 STJ – A prestação de serviço de composição gráfica, personalizada e sob encomenda, ainda que envolva fornecimento de mercadorias, está sujeita, apenas, ao ISS.

- Súmula 163 STJ – O fornecimento de mercadorias com a simultânea prestação de serviços em bares, restaurantes e estabelecimentos similares constitui fato gerador do ICMS a incidir sobre o valor total da operação

Não incidência ICMS na exportação

O ICMS não incidirá sobre operações que destinem mercadorias para o exterior, nem sobre serviços prestados a destinatários no exterior, assegurada a manutenção e o aproveitamento do montante do imposto cobrado nas operações e prestações anteriores.

Não incidência ICMS – petróleo, energia elétrica outro e radiodifusão

Também não incide ICMS sobre:

1. operações que destinem a outros Estados petróleo, inclusive lubrificantes, combustíveis líquidos e gasosos dele derivados, e energia elétrica;

2. sobre o ouro, nas hipóteses definidas no art. 153, § 5º da CF (quando definido em lei como ativo financeiro ou instrumento cambial);

3. nas prestações de serviço de comunicação nas modalidades de radiodifusão sonora e de sons e imagens de recepção livre e gratuita.

IPI – Não inclusão na base de cálculo do ICMS

Não compreenderá, na base de cálculo do ICMS, o montante do imposto sobre produtos industrializados IPI, quando a operação, realizada entre contribuintes e relativa a produto destinado à industrialização ou à comercialização, configure fato gerador dos dois impostos.

Diferencial de alíquotas

Na hipótese de aplicação da alíquota interestadual, quando o destinatário for contribuinte do imposto, caberá ao Estado da localização do destinatário o imposto correspondente à diferença entre a alíquota interna e interestadual.

Assim, quando da aquisição, por parte de contribuintes do imposto, de mercadorias para consumo próprio, deverá este recolher, quando da entrada da mercadoria no Estado de destino, o ICMS pela diferença entre a alíquota interna do Estado de destino e a alíquota interestadual do Estado de origem, chamando-se esta diferença, neste caso, como “diferencial de alíquotas”.

Exemplo Diferencial de Alíquotas:

Determinado contribuinte “A” do ICMS recebeu mercadorias para consumo, oriundos de outro estado da federação, no valor de R$ 1.000,00 – sendo o ICMS destacado em nota fiscal de R$ 120,00.

A alíquota interna do ICMS no estado que se localiza o contribuinte “A” é de 18%.

Portanto, teremos os seguintes cálculos relativamente ao diferencial do ICMS:

Valor do ICMS na operação interestadual: R$ 120,00

Valor do ICMS pela alíquota interna no Estado de localização do contribuinte “A”: R$ 1.000,00 x 18% = R$ 180,00

Diferencial de ICMS (2 – 1) = R$ 180,00 menos R$ 120,00 = R$ 60,00.

Diferencial de Alíquotas – Consumidor Final – Compras Não Presenciais

A partir de 01.05.2011, por força do Protocolo ICMS 21/2011, é devido a favor da unidade federada de destino da mercadoria ou bem, a parcela ICMS – devida na operação interestadual em que o consumidor final adquire mercadoria ou bem de forma não presencial por meio de internet, telemarketing ou showroom.

A parcela do imposto devido à unidade federada destinatária será obtida pela aplicação da sua alíquota interna, sobre o valor da respectiva operação, deduzindo-se o valor equivalente aos seguintes percentuais aplicados sobre a base de cálculo utilizada para cobrança do imposto devido na origem:

I – 7% (sete por cento) para as mercadorias ou bens oriundos das Regiões Sul e Sudeste, exceto do Estado do Espírito Santo;

II – 12% (doze por cento) para as mercadorias ou bens procedentes das Regiões Norte, Nordeste e Centro-Oeste e do Estado do Espírito Santo.

O ICMS devido à unidade federada de origem da mercadoria ou bem, relativo à obrigação própria do remetente, é calculado com a utilização da alíquota interestadual.

Entretanto, vários Estados não assinaram referido Protocolo, entre eles, São Paulo, Paraná, Minas Gerais, Rio Grande do Sul, Santa Catarina e Rio de Janeiro, o que leva a questão da legalidade da aplicação do referido dispositivo.

Certamente, vários contribuintes destes estados, prejudicados pela hipótese de bi-tributação do imposto, impetrarão mandados de segurança, visando excluir-se da obrigação.

É mais um episódio da “guerra fiscal” que travam os entes federativos, dado o caos legislativo e desorganização financeira que são marcas das administrações públicas

Seletividade

O ICMS poderá ser seletivo, em função da essencialidade das mercadorias e dos serviços.

Esta seletividade é aplicada tributando-se com alíquotas diferentes mercadorias diferentes.

Dependendo do Estado, bebidas, fumos, iates, energia elétrica e comunicações são oneradas pelo ICMS com alíquota superior à aplicável às demais mercadorias e serviços (entre 25% a 33% para as mercadorias e serviços citados, e 17% a 18% para outras mercadorias e serviços).

O Estado de São Paulo, por exemplo, onera o consumo de energia elétrica com alíquotas variáveis de acordo com o tipo de consumidor (residencial, agricultor etc. – seletivamente), e também de acordo com a quantidade de energia elétrica consumida (12% até 200 kWh; 25% para consumo superior a 200 kWh – progressivamente).

Não cumulatividade ICMS

O ICMS será não-cumulativo, compensando-se o que for devido em cada operação relativa à circulação de mercadorias ou prestação de serviços com o montante cobrado nas anteriores pelo mesmo ou outro Estado ou pelo Distrito Federal.

Este sistema é conhecido como “débito x crédito”, onde abate-se do montante devido pelo contribuinte o valor pago por este em etapas anteriores, em suas compras de bens ou serviços já tributados pelo imposto.

Como calcular ICMS?

O cálculo do ICMS corresponde basicamente à seguinte fórmula:

Preço da mercadoria X Alíquota= Valor do ICMS da mercadoria

ou seja,

R$ 10.000,00 X 17% = R$ 1.700,00

Então o valor pago de ICMS nesta ocasião será de R$ 1.700,00.

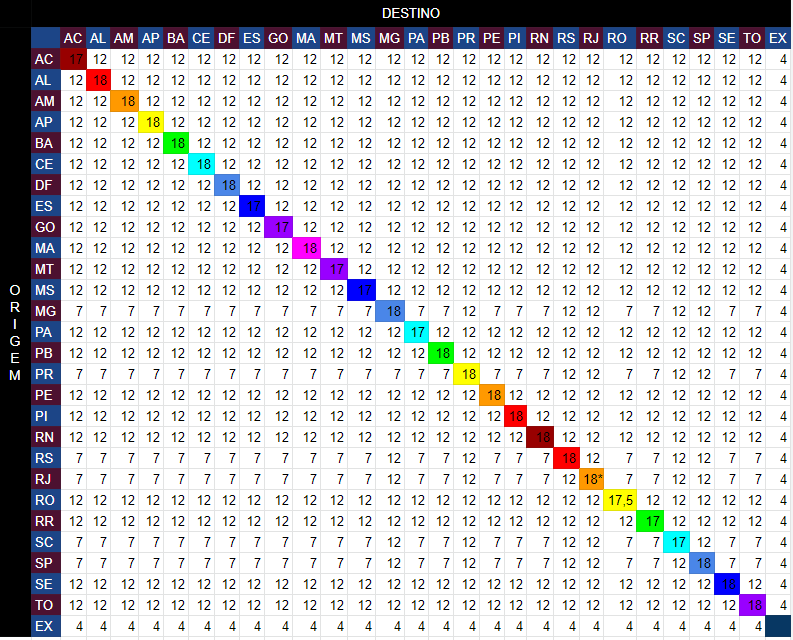

A alíquota do ICMS varia em diversos estados do Brasil e também depende do destino e da origem da mercadoria. Você pode consultar uma tabela de aliquotas do ICMS para saber qual é a porcentagem que deve incidir sobre a circulação dos produtos e serviços da sua empresa:

Tabela ICMS (com alíquotas internas e interestaduais):

E também utilizar um Controle de Transportadoras e Estoque Online também pode ajudar a sua empresa nesta tarefa de separar a origem e o imposto exato de cada produto.

Prescrição de crédito

O direito de utilizar o crédito extingue-se depois de decorridos cinco anos contados da data de emissão do documento (parágrafo único do art. 23 da LC 87/96).

Liquidação das obrigações

As obrigações consideram-se liquidadas por compensação até o montante dos créditos escriturados no mesmo período mais o saldo credor de períodos ou períodos anteriores, se for o caso.

Se o montante dos créditos superar os dos débitos, a diferença será transportada para o período seguinte.

SALDOS CREDORES ACUMULADOS DO ICMS

A Lei estadual poderá, nos casos de saldos credores acumulados, permitir que:

I – sejam imputados pelo sujeito passivo a qualquer estabelecimento seu no Estado;

II – sejam transferidos, nas condições que definir, a outros contribuintes do mesmo Estado.

Substituição tributária

A Lei estadual poderá atribuir a contribuinte do imposto ou a depositário a qualquer título a responsabilidade pelo seu pagamento, hipótese em que o contribuinte assumirá a condição de substituto tributário.

A responsabilidade poderá ser atribuída em relação ao imposto incidente sobre uma ou mais operações ou prestações, sejam antecedentes, concomitantes ou subsequentes, inclusive ao valor decorrente da diferença entre alíquotas interna e interestadual nas operações e prestações que destinem bens e serviços a consumidor final localizado em outro Estado, que seja contribuinte do imposto.

A atribuição de responsabilidade dar-se-á em relação a mercadorias ou serviços previstos em lei de cada Estado.

É assegurado ao contribuinte substituído o direito à restituição do valor do imposto pago por força da substituição tributária, correspondente ao fato gerador presumido, que não se realizar.

Dica

Se você quer aprofundar um pouco mais sobre o ICMS, você pode assistir gratuitamente o nosso curso sobre ICMS.

Confira um trecho dele a seguir:

Gostou deste artigo? Então comente e compartilhe com os amigos nas redes sociais!

Gostou desse artigo?

Receba os próximos por e-mail!