Empresas enquadradas no Lucro Real precisam ter um controle muito preciso sobre as rendas e as despesas do negócio. Somente assim, será possível calcular com precisão o lucro e os tributos a serem pagos.

Continue a leitura para saber tudo sobre esse regime de tributação e calcular corretamente os impostos.

Lucro Real: o que é e como funciona?

Lucro Real é um regime tributário adotado por empresas no Brasil para apurar o Imposto de Renda da Pessoa Jurídica (IRPJ) e a Contribuição Social sobre o Lucro Líquido (CSLL).

O Lucro Real é considerado mais complexo do que os regimes do Simples Nacional e Lucro Presumido porque exige um controle rigoroso das finanças da empresa.

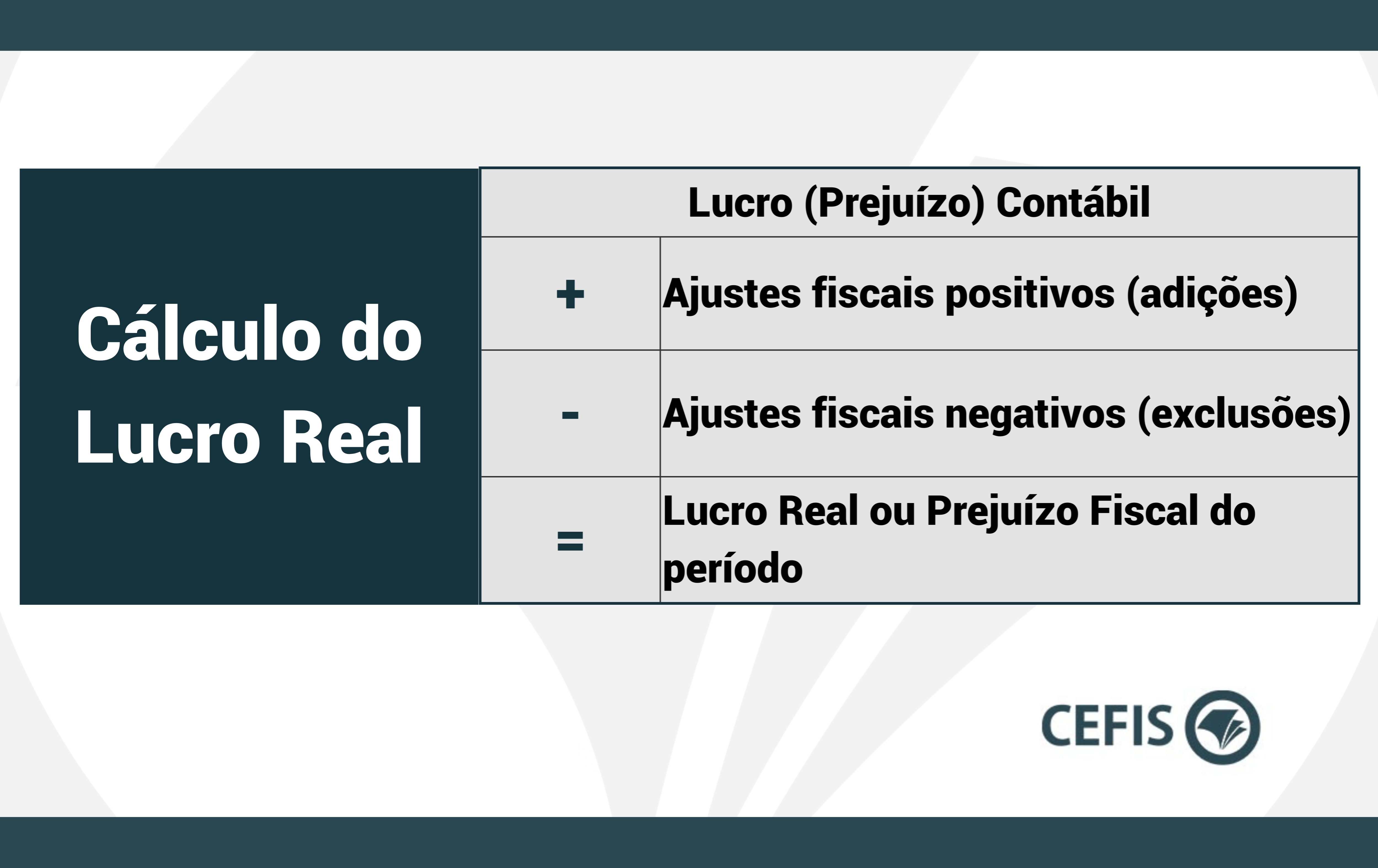

No regime de Lucro Real, a base de cálculo para o IRPJ e a CSLL é o Lucro Contábil, que é o lucro apurado conforme as normas contábeis, com ajustes fiscais (positivos e negativos) determinados pela legislação. Esses ajustes incluem despesas não dedutíveis, receitas não tributáveis, incentivos fiscais, entre outros, de acordo com o esquema representado na imagem abaixo:

Além disso, no Lucro Real, geralmente o PIS (Programa de Integração Social) e a COFINS (Contribuição para o Financiamento da Seguridade Social) são apurados pelo regime não cumulativo. Nesse regime, a empresa pode se creditar dos valores pagos nas aquisições de bens e serviços, respeitando os parâmetros e limites estabelecidos pela lei.

Apesar da sua complexidade, o Lucro Real pode ser vantajoso em termos de economia tributária para empresas que possuem muitas despesas dedutíveis ou que se beneficiam de incentivos fiscais.

As empresas que optam ou são obrigadas a optar pelo Lucro Real geralmente têm um faturamento elevado ou operam em setores específicos, como instituições financeiras e grandes corporações.

Empresas obrigadas a aderir ao Lucro Real

Empresas obrigadas a optar pelo regime de Lucro Real devem atender a critérios específicos relacionados ao faturamento anual e ao setor de atividade.

De acordo com a legislação vigente, as pessoas jurídicas que se enquadram nas condições abaixo são obrigadas a apurar o Lucro Real:

- Faturamento Superior a R$ 78.000.000,00:

- Empresas cuja receita total, no ano-calendário anterior, exceda R$ 78.000.000,00.

- Empresas com receita proporcional superior a R$ 6.500.000,00 multiplicados pelo número de meses do período, quando o período for inferior a 12 meses.

- Setores e serviços específicos:

- Instituições Financeiras:

- Bancos comerciais, bancos de investimentos, bancos de desenvolvimento, agências de fomento, caixas econômicas, sociedades de crédito, financiamento e investimento, sociedades de crédito imobiliário, corretoras de títulos e valores mobiliários, entre outras.

- Lucros no Exterior:

- Empresas que tiverem lucros, rendimentos ou ganhos de capital oriundos do exterior.

- Benefícios Fiscais:

- Empresas que usufruam de benefícios fiscais relativos à isenção ou redução do imposto, conforme autorizado pela legislação tributária.

- Regime de Estimativa:

- Empresas que efetuem pagamento mensal do Imposto de Renda pelo regime de estimativa durante o ano-calendário.

- Serviços de Factoring:

- Empresas que exploram atividades de prestação cumulativa e contínua de serviços como assessoria creditícia, mercadológica, gestão de crédito, seleção e riscos, administração de contas a pagar e a receber, compras de direitos creditórios resultantes de vendas mercantis a prazo ou de prestação de serviços.

- Securitização:

- Empresas que explorem atividades de securitização de créditos imobiliários, financeiros e do agronegócio.

- Sociedades de Propósito Específico:

- Sociedades de propósito específico formadas por microempresas e empresas de pequeno porte, conforme o art. 56 da Lei Complementar nº 123/2006.

- Emissão de Ações:

- Empresas que emitam ações nos termos estabelecidos no art. 16 da Lei nº 13.043/2014.

- Instituições Financeiras:

Portanto, uma empresa está obrigada a aderir ao regime de Lucro Real se:

- Faturar mais de R$ 78 milhões no ano anterior.

- Pertencer aos seguintes setores:

- Setor Financeiro: Bancos, cooperativas de crédito, seguros privados, entidades de previdência aberta e sociedades de crédito imobiliário.

- Empresas com lucros e capital oriundos do exterior.

- Factoring: Empresas que atuam na compra de direitos de crédito provenientes de vendas mercantis a prazo ou prestação de serviços.

- Empresas com benefícios fiscais: Empresas que se beneficiam de isenção ou redução de impostos.

Quem pode optar pelo Lucro Real?

O regime de Lucro Real pode ser adotado por qualquer empresa no Brasil, independentemente do porte ou setor de atuação.

A escolha pelo Lucro Real depende da estratégia fiscal e das características específicas de cada negócio. Vamos entender melhor como funciona essa opção.

-

Pequenas Empresas:

Embora o Lucro Real seja conhecido por sua complexidade, pequenas empresas que possuem muitas despesas dedutíveis ou que se beneficiam de incentivos fiscais podem optar por este regime para reduzir a carga tributária.

Exemplo: Uma pequena empresa de tecnologia que investe significativamente em pesquisa e desenvolvimento pode usar as deduções permitidas no Lucro Real para reduzir o imposto devido.

-

Médias Empresas

Para empresas de porte médio, o Lucro Real pode ser uma escolha interessante quando as margens de lucro são menores e há necessidade de um planejamento tributário mais detalhado.

Exemplo: Uma empresa de comércio que tem um controle rigoroso de suas finanças e pode aproveitar as deduções fiscais para otimizar seu resultado financeiro.

-

Grandes Empresas

Empresas grandes frequentemente optam pelo Lucro Real devido ao volume de operações e ao potencial de aproveitar ao máximo as deduções e créditos fiscais. Além disso, algumas empresas são obrigadas a seguir este regime devido ao seu elevado faturamento ou setor de atuação.

Exemplo: Uma multinacional que opera em diversos países e precisa gerenciar receitas e despesas complexas de forma a minimizar a tributação.

Vantagens e desvantagens

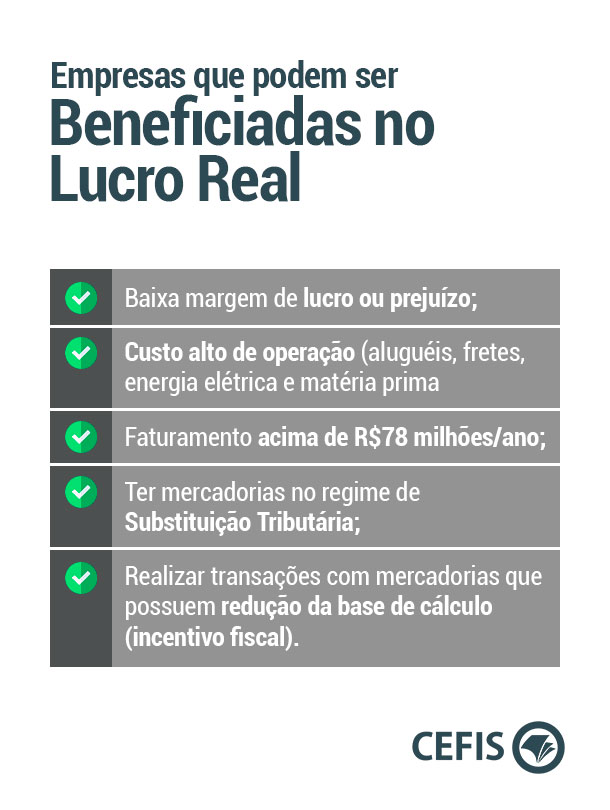

Considerando somente o imposto de renda, para uma empresa que opera com prejuízo, ou margem mínima de lucro, normalmente optar pelo regime de Lucro Real é vantajoso. Porém, sempre é prudente que a análise seja estendida também para a Contribuição Social sobre o Lucro e para as contribuições ao PIS e COFINS, pois a escolha do regime afeta todos estes tributos.

Deste modo, elencamos a seguir as vantagens e desvantagens a considerar antes de optar pelo Lucro Real.

Vantagens do Lucro Real

- Possibilidade de compensar prejuízos fiscais.

- Possibilidade de utilização de incentivos fiscais para tributos federais como por exemplo: Lei Rouanet, PROUNI, PAT, Lei do Bem etc.

- Reduzir ou suspender o recolhimento do IRPJ/CSLL, através de balancetes mensais de suspensão ou redução.

- Em situações de prejuízo fiscal, não há necessidade de recolhimento de IRPJ/CSLL. Utilização de créditos do PIS e COFINS.

- Possibilidades mais amplas de Planejamento Tributário dentre os quais destaco a possibilidade de optar pela apuração Trimestral ou Anual, com estimativas mensais, de acordo com a estratégia mais vantajosa.

- Possibilidade de reorganização societária para fins de aproveitamento do Goodwill (ágio).

Desvantagens do Lucro Real

- Maior rigor contábil pelas regras tributárias, incluindo ajustes fiscais complexos na LALUR e LACS.

- Alíquotas do PIS e COFINS mais elevadas, especialmente onerosas para empresas de serviços, que tem poucos créditos das referidas contribuições.

- Volume maior de obrigações acessórias.

- Maior burocracia na gestão de documentos societários e contratuais.

Como Calcular o Lucro Real ?

No regime de Lucro Real, o Imposto de Renda da Pessoa Jurídica (IRPJ) é determinado a partir do lucro contábil, apurado pela pessoa jurídica, acrescido de ajustes fiscais (positivos e negativos) conforme a legislação. A norma que regulamenta esse cálculo é o Decreto-lei 1.598/1977, art. 6.

Em resumo, podemos resumir o cálculo do Lucro Real em três passos, descritos a seguir:

Passos para calcular o Lucro Real:

- Lucro (Prejuízo) Contábil:

- Apure o lucro contábil de acordo com as normas contábeis vigentes.

- Ajustes Fiscais:

- (+) Ajustes fiscais positivos (adições): Despesas não dedutíveis, receitas tributáveis, etc.

- (-) Ajustes fiscais negativos (exclusões): Receitas não tributáveis, despesas dedutíveis, incentivos fiscais, etc.

- Resultado:

- (=) Lucro Real ou Prejuízo Fiscal do período.

Atenção: quando se trata do regime de Lucro Real, pode haver situações de Prejuízo Fiscal, hipótese em que não haverá Imposto de Renda a pagar.

Cálculo do Lucro Real: exemplo

Vamos considerar um exemplo prático para ilustrar como calcular os impostos no regime de Lucro Real.

- Imposto de Renda da Pessoa Jurídica (IRPJ):

A alíquota do IRPJ é de 15% sobre o lucro até R$ 20 mil por mês. Se o lucro exceder R$ 20 mil, há um adicional de 10% sobre o valor excedente.

Exemplo:

- Lucro líquido mensal: R$ 60.000,00

- IRPJ (15% sobre R$ 60.000,00): R$ 9.000,00

- Adicional de IRPJ (10% sobre R$ 40.000,00 – valor que excede R$ 20.000,00): R$ 4.000,00

- Total de IRPJ a ser pago: R$ 9.000,00 + R$ 4.000,00 = R$ 13.000,00

- Contribuição Social sobre o Lucro Líquido (CSLL):

A alíquota da CSLL é de 9%. Para empresas do setor financeiro, seguros privados ou capitalização, a alíquota pode ser de até 15%.

Exemplo:

- Lucro líquido mensal: R$ 60.000,00

- CSLL (9% sobre R$ 60.000,00): R$ 5.400,00

Alíquotas do Lucro Real

No regime de Lucro Real, as empresas devem recolher os seguintes impostos:

- Imposto de Renda da Pessoa Jurídica (IRPJ): Alíquota de 15% para lucros até R$ 20 mil e 25% para lucros que ultrapassem esse valor.

- Contribuição Social sobre o Lucro Líquido (CSLL): Alíquota de 9% para empresas em geral e 15% para instituições financeiras e empresas de seguros.

- Programa de Integração Social (PIS): Alíquota fixa de 1,65%.

- Contribuição para Financiamento da Seguridade Social (COFINS): Alíquota fixa de 7,60%.

O IRPJ e a CSLL podem ser recolhidos anualmente ou trimestralmente, dependendo da escolha da empresa. Se não houver lucro no período tributável, não haverá cobrança desses impostos.

Acompanhe um exemplo prático de como o cálculo funciona:

Exemplo:

Em três meses, uma empresa de consultoria faturou R$ 500 mil e, após deduzir as despesas, teve um Lucro Real de R$ 100.000,00.

- IRPJ: R$ 100 mil x 25% = R$ 25.000

- CSLL: R$ 100 mil x 9% = R$ 9.000

- PIS: R$ 100 mil x 1,65% = R$ 1.650

- COFINS: R$ 100 mil x 7,6% = R$ 7.600

Total de imposto a ser recolhido = R$ 25.000 + R$ 9.000 + R$ 1.650 + R$ 7.600 = R$ 43.250

Impostos no Lucro Real: Como e Quando Apurar?

Quando se trata do calendário de apuração do Lucro Real, as empresas têm duas opções: recolher os impostos trimestralmente ou anualmente.

Opção de Apuração Anual

Se optar pela apuração anual, o Imposto de Renda deve ser recolhido no final do ano, especificamente em 31 de dezembro.

Opção de Apuração Trimestral

Caso a empresa escolha a apuração trimestral, os pagamentos devem ser feitos nas seguintes datas:

- 31 de março

- 30 de junho

- 30 de setembro

- 31 de dezembro

Cada período de apuração permite uma análise mais frequente das finanças da empresa, possibilitando ajustes estratégicos ao longo do ano para otimizar a carga tributária.

Para saber mais sobre isso, veja o vídeo a seguir sobre as opções do Lucro Real:

Perguntas Frequentes

1. O que é Lucro Real?

O Lucro Real é um regime de tributação no qual os impostos são calculados com base no lucro líquido ajustado da empresa, considerando todas as receitas e despesas dedutíveis conforme determinado pela legislação tributária.

2. Quais são as vantagens do Lucro Real?

O Lucro Real permite um planejamento tributário mais preciso e detalhado, possibilita a utilização de créditos de PIS e COFINS, e oferece a opção de compensar prejuízos fiscais em exercícios futuros.

3. Como calcular os impostos no Lucro Real?

Para calcular os impostos no Lucro Real, é necessário ajustar o lucro líquido da empresa com todas as adições e exclusões permitidas por lei. Sobre o resultado desse ajuste, incide o Imposto de Renda da Pessoa Jurídica (IRPJ) e a Contribuição Social sobre o Lucro Líquido (CSLL).

4. Quais empresas são indicadas para optar pelo Lucro Real?

Empresas com margens de lucro reduzidas, que possuem grandes despesas dedutíveis ou que necessitam compensar prejuízos fiscais são indicadas para optar pelo Lucro Real. Esse regime é especialmente vantajoso para negócios com flutuações significativas nos resultados financeiros.

5. Quais são as desvantagens do Lucro Real?

Entre as desvantagens do Lucro Real, destacam-se a complexidade na apuração dos tributos devido às diversas regras e normas contábeis exigidas, além de alíquotas de PIS e COFINS que podem ser mais elevadas em comparação ao Lucro Presumido.

6. Como escolher entre Lucro Real e Lucro Presumido?

A escolha entre Lucro Real e Lucro Presumido deve ser baseada na análise detalhada das características financeiras da empresa, incluindo a margem de lucro, as despesas dedutíveis e a estrutura contábil. Consultar um contador especializado é fundamental para tomar a decisão mais vantajosa.

Quer saber mais sobre o assunto? Assista gratuitamente ao curso de Lucro Real. Se tiver alguma dúvida sobre o tema, assine a CEFIS e envie sua pergunta para nosso time de consultores, sem nenhum custo adicional ou limite de dúvidas.

Essas informações te ajudaram? Compartilhe com seus amigos nas redes sociais!

Gostou desse artigo?

Receba os próximos por e-mail!