Tabela IRRF: O que é e como calcular?

Hoje vamos falar sobre a Tabela do IRRF (Imposto de Renda Retido na Fonte) e como calcular o IR devido. Fica comigo até o final para entender mais sobre o assunto, tá bem?

A tabela IRRF é o principal meio que os contribuintes têm para consultar as alíquotas do Imposto de Renda. Para que as informações sejam enviadas corretamente para a Receita Federal, o contribuinte deve consultar em qual faixa de rendimentos está classificado para poder calcular o percentual sobre os seus rendimentos de forma correta.

Portanto, o acesso a essa tabela é essencial para que as informações sejam enviadas sem erros, evitando problemas como cair na malha fina.

Na tabela do IRRF, você encontra todas as faixas de rendimento, suas alíquotas e percentual a ser aplicado no IRRF. Além disso, você também encontra a parcela a ser deduzida.

No post de hoje, você irá aprender tudo sobre a tabela do IRRF e como calcular o IRRF. Você vai descobrir como obter todas as informações dessa tabela, que é publicada todos os anos. Continue lendo para saber mais sobre o assunto e conheça a tabela do IRRF vigente.

1- O que é IRRF?

IRRF é uma sigla muito comum para os contribuintes brasileiros. Você pode verificar o seu contracheque e olhar que em todos eles aparece essa sigla, ainda que esteja zerada. Mas o que é o IRRF?

Bem, IRRF significa Imposto de Renda Retido na Fonte. É um tributo que incide sobre os seus rendimentos obtidos, devendo ser calculado e retido pela fonte pagadora dos rendimentos. Como obrigação tributária principal, deve ser retido pela empresa, pois esta tem responsabilidade solidária pelo cumprimento dessa obrigação.

2- Base de Cálculo

A base do cálculo do IRRF é o total dos rendimentos ou renda tributáveis que uma pessoa obtém durante os meses do ano e é apurado com base em uma tabela publicada todos os anos pela Receita Federal. Existem alguns tipos de despesas que podem ser deduzidas e ainda, valores por dependente que podem ser abatidos na declaração do IR.

2.1- Quem pode ser dependente?

- Cônjuge;

- Filhos até 21 anos;

- Pais e avós, segundo os critérios da Lei.

2.2- Como calcular o IRRF na Folha de Pagamento?

A base de cálculo para o IRRF é o salário bruto descontado da Contribuição Previdenciária (INSS).

Vamos ver um exemplo?

Suponha que você tenha um salário bruto de R$2.000, logo o desconto do INSS é de 9% x 2.000=180. Então, a base de cálculo do IRRF é de R$2.000-180=1.820.

Aprenda como fazer o desconto do IRRF na folha de pagamento com o curso de cálculos de folha de pagamento.

3- Quem deve recolher o IRRF?

Todas as pessoas físicas, jurídicas e a elas equiparadas estão obrigadas por lei a apurar a incidência, calcular e recolher o imposto correspondente, conforme os valores discriminados na tabela da Receita Federal.

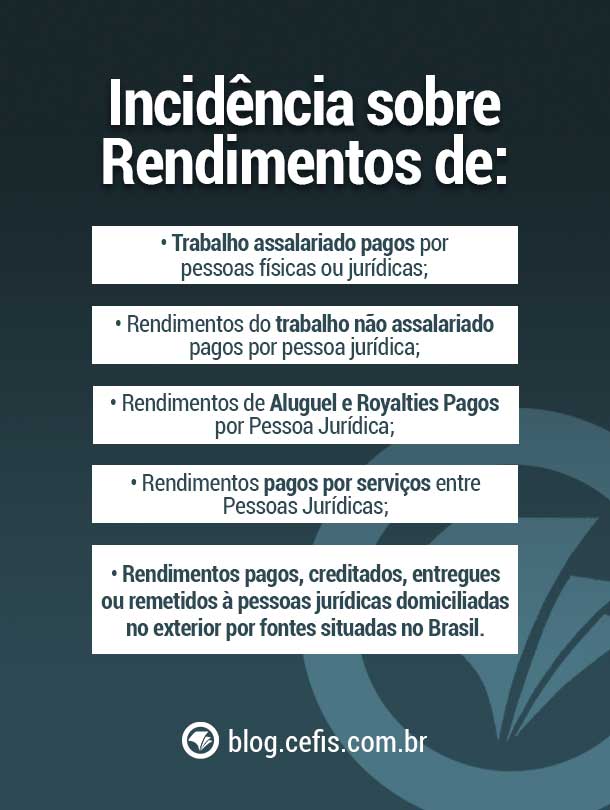

O imposto incide sobre os rendimentos de:

- Trabalho assalariado pagos por pessoas físicas ou jurídicas;

- Rendimentos do trabalho não assalariado pagos por pessoa jurídica;

- Rendimentos de Aluguel e Royalties Pagos por Pessoa Jurídica;

- Rendimentos pagos por serviços entre Pessoas Jurídicas;

O IRRF incide também sobre:

- Rendimentos pagos, creditados, entregues ou remetidos à pessoas jurídicas domiciliadas no exterior por fontes situadas no Brasil.

Nesse caso, as alíquotas variam de acordo com a natureza jurídica dos rendimentos, o país em que o beneficiário é residente ou beneficiário e o regime fiscal da pessoa jurídica domiciliada no exterior.

4- Como Funciona a Tabela IRRF

A tabela IRRF é aplicada de forma progressiva, ou seja, quanto maior o rendimento obtido, maior é a alíquota a ser recolhida e maiores os descontos.

Essa tabela deveria ser atualizada todos os anos, devido aos impactos da inflação na economia brasileira. Porém, desde 2015 não ocorre nenhum reajuste nos valores dessa tabela.

Vamos conhecer a tabela IRRF de 2021?

Temos 2 tabelas para você:

- Uma referente aos rendimentos mensais do IRRF;

- Uma aplicável para os valores de PLR no IRRF (Participação nos Lucros ou Resultados).

Os valores apresentados na tabela 4.1 são usados pelos contribuintes para verificar se o desconto na folha de pagamento está sendo realizado de forma correta. Portanto, é uma tabela muito útil para todos os contribuintes acompanharem se os descontos são realmente devidos.

Os valores para o ano de 2021 são regidos pela Lei nº 13149/2015, que instituiu a tabela progressiva mensal em vigor até hoje no país. A dedução por dependente é de R$ 189,59 desde abril do ano-calendário de 2015, podendo ser abatidas despesas com saúde, previdência privada, dentre outras permitidas por Lei.

Já a Lei 12.832/2013 em conjunto com a Instrução Normativa da Receita Federal nº 1433/2013, trouxe uma novidade: Uma tabela aplicável somente para os recebimentos da PLR. Vide tabela 4.2.

4.1-Tabela IRRF 2021 (Mensal)

| Base de Cálculo | Alíquota | Parcela a ser deduzida IRRF |

| Até R$ 1.903,98 | Isento | R$ 0,00 |

| De R$ 1.903,99 até R$ 2.826,65 | 7,5% | R$ 142,80 |

| De R$ 2.826,66 até R$ 3.751,05 | 15% | R$ 354,80 |

| De R$ 3.751,06 até R$ 4.664,68 | 22,5% | R$ 636,13 |

| Acima de R$ 4.664,68 | 27,5% | R$869,36 |

4.2 Tabela PLR 2021 (IRRF)

| Valor PLR/Anual | Alíquota | Dedução IRRF |

| Até 6.677,55 | – | – |

| De 6.677,56 a 9.922,28 | 7,5 | 500,82 |

| De 9.922,29 a 13.167,00 | 15 | 1.244,99 |

| De 13.167,01 a 16.380,38 | 22,5 | 2.232,51 |

| Acima de 16.380,38 | 27,5 | 3.051,53 |

A participação nos Lucros ou Resultados é um bônus que algumas empresas oferecem a seus colaboradores com o objetivo de motivar e reter os profissionais. A PLR deve estar prevista em Acordo Coletivo ou Convenção Coletiva da Categoria.

A Lei 11.101/2000, que dispõe sobre as alterações sobre a participação dos trabalhadores nos lucros e resultados foi modificada pela Lei 12.832/2013, que estabeleceu que os valores da tabela progressiva do IRRF referentes à PLR serão reajustados com base nos mesmos índices de reajuste da tabela progressiva mensal do imposto de renda incidente sobre os rendimentos das pessoas físicas (IRPF).

A Lei 12.832/2013 trouxe ainda outras alterações: para o cálculo do IRRF sobre a PLR não poderá haver dedução de dependentes ou de quaisquer outras despesas como saúde ou previdência privada, exceto o pagamento a título de pensão alimentícia incidente sobre a PLR mediante decisão judicial.

Auxílio Emergencial

Os contribuintes que receberam o auxílio emergencial por conta da pandemia da Covid-19 são obrigados a declarar o Imposto de Renda da Pessoa Física, caso tenham recebido, junto com o auxílio, outros rendimentos tributáveis em valor anual superior a R$ 22.847,76. O contribuinte que tiver rendimento maior que esse valor deve devolver o auxílio emergencial. Estima-se que cerca de 3 milhões de declarações em nível nacional possua algum tipo de devolução a ser feita. Informações sobre como realizar a declaração e a devolução podem ser encontradas no site do Ministério da Cidadania

Exemplo prático de preenchimento IRPF

Agora que você sabe um pouco mais sobre a tabela do IRRF e sobre o IRRF em geral, que tal acessar nosso site e Assistir Gratuitamente um dos Cursos sobre IRRF e aprender mais sobre o assunto?

Gostou deste post? Comente e compartilhe com os seus amigos nas redes sociais!

Gostou desse artigo?

Receba os próximos por e-mail!