O IPI ( Imposto sobre Produtos Industrializados) está previsto no art. 153, IV, da Constituição Federal e incide nos produtos industrializados, nacionais e estrangeiros.

O Imposto sobre Produtos Industrializados também tem e suas disposições descritas no Decreto nº 7.212, de 15 de junho de 2010, que regulamenta a cobrança, fiscalização, arrecadação e administração do Imposto sobre Produtos Industrializados.

O campo de incidência do imposto abrange todos os produtos com alíquota, ainda que zero, relacionados na Tabela de Incidência do IPI (TIPI), observadas as disposições contidas nas respectivas notas complementares, excluídos aqueles a que corresponde a notação “NT” (não-tributado).

Conceito de Produto Industrializado

Produto industrializado é o resultante de qualquer operação definida no RIPI (Regulamento do IPI) como industrialização, mesmo incompleta, parcial ou intermediária.

De acordo com o RIPI, existem cinco modalidades de industrialização:

1- Transformação

Operação exercida sobre produtos intermediários ou matérias-primas, que importe na obtenção de espécie nova.

2- Beneficiamento

O mesmo produto aperfeiçoado. Em outras palavras, beneficiamento é a operação que importe em aperfeiçoar, modificar, ou alterar a aparência, a utilização, o funcionamento ou o acabamento do produto.

3- Montagem

Operação que importe na reunião de produtos, peças ou partes que resultam em um novo produto ou unidade autônoma, ainda que sob a mesma classificação fiscal.

4- Acondicionamento e Reacondicionamento

O mesmo produto, mas com nova apresentação. Nessa modalidade está a operação que altera a apresentação do produto pela colocação da embalagem, ainda que em substituição da original, salvo quando a embalagem colocada se destine apenas ao transporte da mercadoria.

5- Renovação ou recondicionamento

O mesmo produto renovado, mas com objetivo de comercialização a terceiros. Nesta categoria está a operação exercida sobre produto usado ou parte remanescente de produto deteriorado ou inutilizado, que remova ou restaure o produto para utilização.

Contribuintes do IPI

Contribuem com o Imposto sobre Produtos Industrializados:

- O importador ou quem a lei a ele equiparar;

- O industrial ou quem a lei a ele equiparar;

- O arrematador de produtos abandonados ou apreendidos, levados a leilão;

- O comerciante de produtos sujeitos ao imposto.

Imunes ao IPI

São imunes da incidência do imposto sobre produtos industrializados:

I – os livros, jornais, periódicos e o papel destinado à sua impressão;

II – os produtos industrializados destinados ao exterior;

III – o ouro, quando definido em lei como ativo financeiro ou instrumento cambial;

IV – a energia elétrica, derivados de petróleo, combustíveis e minerais do País.

Se a imunidade estiver condicionada à destinação do produto, e a este for dado destino diverso, ficará o responsável pelo fato sujeito ao pagamento do imposto e da penalidade cabível, como se a imunidade não existisse.

Cessará a imunidade do papel destinado à impressão de livros, jornais e periódicos quando este for consumido ou utilizado em finalidade diversa da prevista, ou encontrado em poder de pessoa que não seja fabricante, importador, ou seus estabelecimentos distribuidores, bem assim que não sejam empresas jornalísticas ou editoras.

Obs.: Também existem algumas pessoas que podem estar isentas de contribuir com o IPI. No site da Receita, por exemplo, você pode entender como obter a isenção do IPI para Pessoas com Deficiência e Autistas. Além disso, na Lei 8.989/95 também é descrito quem pode conseguir a isenção do Imposto sobre Produtos Industrializados.

Fato Gerador do IPI

São duas as principais hipóteses de ocorrência do fato gerador do IPI:

1- Nas Importações: o desembaraço aduaneiro de produtos de procedência estrangeira;

2- Operações internas: a saída de produto de estabelecimento industrial, ou equiparado a industrial.

Créditos do IPI

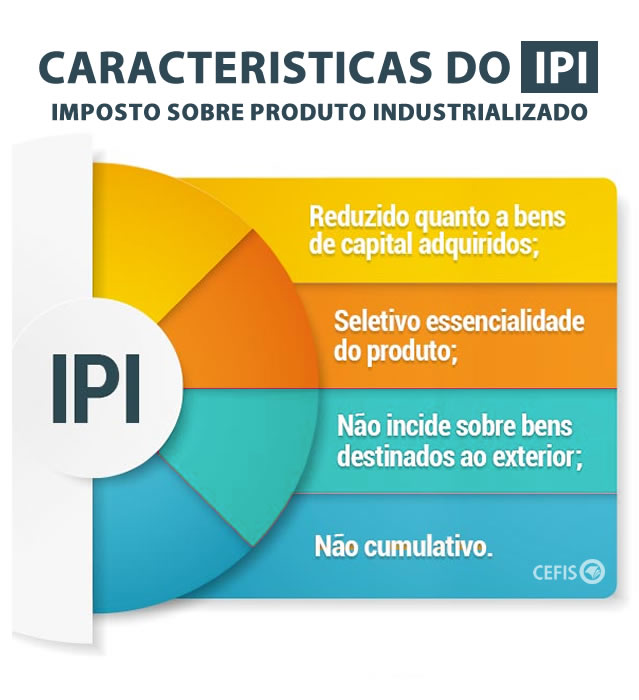

Ele é não-cumulativo, então você pode tomar crédito pela entrada para que seja abatido nos débitos pelas saídas. Para entender melhor como funcionam os créditos desse imposto, confira um trecho do nosso curso sobre o IPI:

Período de Apuração do IPI

Conforme Lei 11.933/2009, o período de apuração do imposto sobre produtos industrializados (IPI ), é mensal :

Prazo de Recolhimento IPI

São os seguintes os prazos de recolhimento:

I – antes da saída do produto da repartição que processar o despacho, nos casos de importação;

II – até o décimo dia do mês subsequente ao de ocorrência dos fatos geradores, nos casos dos produtos classificados no Código 2402.20.00 da TIPI;

III – até o vigésimo quinto dia do mês subsequente ao de ocorrência dos fatos geradores, no caso dos demais produtos;

PS.: Se o dia do vencimento de que tratam os incisos II e III não for dia útil, considerar-se-á antecipado o prazo para o primeiro dia útil que o anteceder.

DEMAIS PRAZOS DE RECOLHIMENTO IPI

Para as seguintes operações, o prazo de recolhimento será:

– no ato do pedido de autorização da venda de produtos trazidos do exterior a título de bagagem, despachados com isenção do imposto ou com pagamento de tributos nas condições previstas na legislação aduaneira;

– antes da saída do produto da repartição que processar o despacho, nos casos de importação;

– nos prazos previstos para o recolhimento pelo contribuinte substituído, no caso dos responsáveis como contribuinte substituto.

Exemplo de Cálculo do IPI

O IPI é calculado tendo como base a alíquota descrita na TIPI. Para indústrias, o Imposto sobre Produtos Industrializados é calculado em relação ao valor da nota fiscal da mercadoria despachada. A NF pode eventualmente incluir valores sobre o frete e despesas como juros, taxas, entre outras.

Valor do IPI = Base de cálculo * (Alíquota / 100)

Sendo que:

Base de cálculo = (Valor do produto + Frete + Seguro + Outras Despesas Acessórias)

Observando a fórmula, você verá que descontos não são considerados na base de cálculo do IPI. Isso significa que se forem dados descontos quando o produto sofre tributação do IPI a empresa pagará tributos sobre a parte que sofreu desconto. Por isso, descontos nesse caso não são uma boa ideia. O melhor a fazer, nesta situação, é reduzir o preço unitário do item.

Importante também destacar que o valor do IPI é somado ao valor total do produto na linha da NF-e.

E o ICMS? Bom, o valor do IPI fará parte da base de cálculo do ICMS toda vez que o produto for vendido para o consumidor final. No entanto, nos casos em que uma indústria vende para outra o ICMS será calculado sem o IPI.

Se você quer aprofundar ou se atualizar sobre o assunto, você pode assistir Gratuitamente Curso sobre IPI – Imposto sobre Produtos Industrializados

Gostou deste artigo ? Então aproveite para compartilhar essas informações com seus amigos nas suas redes sociais!

Gostou desse artigo?

Receba os próximos por e-mail!